آموزش ساختن یک سبد متنوع و کم ریسک

در این مطلب همراه شما هستیم با آموزش ساختن یک سبد متنوع و کم ریسک از سهام های شرکت های مختلف بورسی که می تواند باعث بهبود معاملات بورسی شما بشود.

موفقیت در بازار سهام شرکت ها مانند هر بازار دیگری نیاز به انتخاب یک رویکرد مناسب و حفظ انسجام و نظم فکری دارد. بدون این ها، سرمایه گذاری تنها خرید و فروش های بدون برنامه ای خواهد بود که سود یا زیان سرمایه گذار را بیشتر به بخت و اقبال وابسته می سازد تا به مهارت هایی مانند پشت کار در تحقیق، قدرت تحلیل، توانایی تصمیم گیری، و صبر و شکیبایی برای رسیدن به هدف ها.

در میان رویکردهای گوناگون برای سرمایه گذاری در بازار سهام، تشکیل یک “سبد متنوع” به عنوان یک روش “غیر فعال” اما نسبتا مطمئن شناخته شده که میزان ریسک را کاهش داده و بازده سرمایه گذاری را در سطح نزدیک به بازده کل بازار نگه می دارد. اما یک سبد متنوع می تواند به چارچوبی برای آزمودن توانایی های یک شخص برای مدیریت دارایی تبدیل شود که در این صورت نمونه کامل مدیریت فعال خواهد بود.

مقاله پیش رو ابتدا در مورد اصل تنوع بخشی و نحوه ساخت و مدیریت سبد متنوع توضیح می دهد و سپس روش هایی را بیان می کند که یک سهام دار می تواند توانایی های تحلیلی و مدیریتی خود را در چارچوب یک سبد متنوع به کار گرفته و ضمن کاهش سطح ریسک، توان خود را بر کسب بازده بیش از بازار متمرکز کند.

“تنوع بخشی” برای کاهش ریسک

“تنوع بخشی” یکی از روش های متداول برای کاهش ریسک غیر سیستماتیک محسوب می شود. ریسک غیر سیستماتیک از تاثیرات رویدادهایی ناشی می شود که به طبیعت یک شرکت یا گروه خاصی از شرکت ها مرتبط بوده و لزوما کل شرکت ها و یا کل بازار را مستقیما تحت تاثیر خود قرار نمی دهد. برای نمونه، یک تصمیم دولت ممکن است هزینه های یک صنعت خاص را افزایش دهد و در نتیجه قیمت سهام شرکت های آن صنعت کاهش یابد؛ و یا مدیریت ضعیف یک شرکت در توسعه بازار ممکن است سبب تضعیف موقعیت آن شرکت در برابر رقبا شده و سودآوری شرکت را نسبت به بقیه کاهش دهد و همین موضوع به افت قیمت سهم آن شرکت بی انجامد. اما هر یک از این رویدادها به طور مستقیم بر بازده سهام شرکت های مرتبط اثر می گذارد و نه کل بازار.

“تنوع بخشی” از طریق ساختن یک “سبد” متشکل از سهام شرکت های مختلف می تواند ریسک غیر-سیستماتیک را کاهش دهد.

در مقابل ریسک غیر-سیستماتیک، ریسک سیستماتیک قرار دارد. ریسک سیستماتیک به تاثیرات مجموعه ای از رویدادهای کلی بر بازده طیف گسترده ای از شرکت ها و صنایع گفته می شود که به سادگی قابل پیش بینی یا کنترل نیستند. برای مثال، سیاست های مالی و پولی دولت ها، عملکرد کلی اقتصاد، مناقشات سیاسی، حوادث طبیعی، و تغییرات دائمی شرایط روانی بازار یا به اصطلاح جو بازار نمونه هایی از این رویدادها هستند که هر یک می تواند بازده کل بازار را به صورت مثبت یا منفی تحت تاثیر قرار دهد. ریسک سیستماتیک با “تنوع بخشی” قابل کاهش نیست و ریسکی است که سرمایه گذار با ورود به یک بازار و با هدف کسب بازده بیشتر قبول می کند. به همین دلیل به ریسک سیستماتیک اصطلاحا ریسک بازار هم گفته می شود.

راه های تنوع بخشی

در تئوری، هر چه قدر تعداد سهم های یک سبد بیشتر و وابستگی بازده سهم ها به هم کمتر باشد، ریسک غیر سیستماتیک هم کمتر می شود. اما تنوع بخشی در عمل با چالش هایی همراه است که یکی از مهمترین آن ها “هزینه” است. برای نمونه حتی اگر یک سرمایه گذار بتواند سهام تمام شرکت های بورس را خریداری کند در عمل هزینه های معاملاتی (کارمزد) آن قدر بالا می رود که مزیت های ناشی از تنوع بخشی را بی معنا می کند. به علاوه، اداره یک سبد بزرگ از سهام نیاز به صرف زمان و امکانات قابل توجه دارد. همچنین موضوعاتی مانند تعیین وابستگی بازده سهم ها به هم حتی در تئوری هنوز یک چالش است.

اما به رغم تمام این چالش ها، بر اساس نتایج تجربی کاربرد “تنوع بخشی” برای کاهش ریسک غیر سیستماتیک امکان پذیر به نظر می رسد. در منابع مالی، معمولا گفته می شود که تعداد معدودی سهم، برای نمونه بیش از 10 سهم، می تواند ریسک غیر سیستماتیک را به میزان قابل توجهی کاهش دهد. برای تشکیل یک سبد متنوع رویکردهای مختلفی وجود دارد از جمله سبد مبتنی بر ارزش بازار و سبد هم وزن.

سبد مبتنی بر ارزش بازار

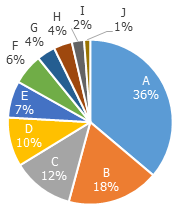

در این سبد، وزن سهام هر شرکت در سبد با توجه به ارزش بازار آن شرکت در مقایسه با دیگر سهم های سبد تعیین می شود (تصویر 1). برای مثال، اگر 10 سهم با بیشترین ارزش بازار انتخاب شده و ارزش بازار سهم اول نسبت به سهم دوم 15 درصد بیشتر باشد، وزن سهم اول در سبد هم باید 15 درصد بیشتر از وزن سهم دوم باشد. ارزش بازار شرکت برابر تعداد کل سهام شرکت ضرب در قیمت آن سهم است. وزن هر سهم در سبد هم با توجه به نسبت ارزش خرید آن سهم به کل ارزش سبد مشخص می شود.

برای نمونه فرض کنید یک میلیون تومان برای خرید ده سهم جهت تشکیل یک سبد در نظر گرفته شده است. در این صورت اگر 1000 سهم یک شرکت به قیمت 200 تومان خریداری شود ارزش خرید آن سهم 200هزار تومان و وزن آن سهم در سبد معادل 20 درصد است (200هزار تومان تقسیم بر یک میلیون تومان). برای اینکه این سبد یک سبد مبتنی بر وزن بازار باشد می بایست نسبت وزن سهم ها در سبد با نسبت ارزش بازارهای شرکت های مربوط به هر سهم موجود در سبد مطابقت داشته باشد.

سبد هم وزن

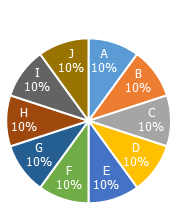

ساختار این سبد ساده است چرا که وزن تمام سهم ها در سبد با یکدیگر برابر است؛ بدون توجه به اینکه ارزش بازار شرکت های مربوطه چقدر است (تصویر 2). برای مثال در همان سبد یک میلیون تومانی، می بایست 100 هزار تومان برای خرید هر یک از ده سهم اختصاص داده شود. خود سهم ها می توانند از میان بزرگ ترین شرکت ها بر اساس ارزش بازار انتخاب شوند.

با اجرای آموزش ساختن یک سبد متنوع و کم ریسک سوددهی شما در بازار سرمایه چندین برابر خواهد شد .

برای مشاهده ی کتاب در زمینه ی بورس و سهام بر روی همین متن کلیک نمایید .

برای مشاهده ی نرم افزار های مورد نیاز برای موفقیت در بازار سرمایه روی این متن کلیک نمایید .